これを見ているあなたはこんな悩みがあると思います!

- 仮想通貨(ビットコイン)のレンディングには税金がかかるの?

- 税金の計算方法は?

- 支払わないとどうなるの?

そんな方に向けて、今回は、仮想通貨レンディングの税金と計算方法についてご紹介します。初心者の方でも理解できるよう、わかりやすく説明しますので是非、ご覧ください。

税金は「知らなかったではすまされない世界」です。難しいからといって、なにも勉強せずに投資すると大損します。脱税にならないようしっかり勉強しましょう!

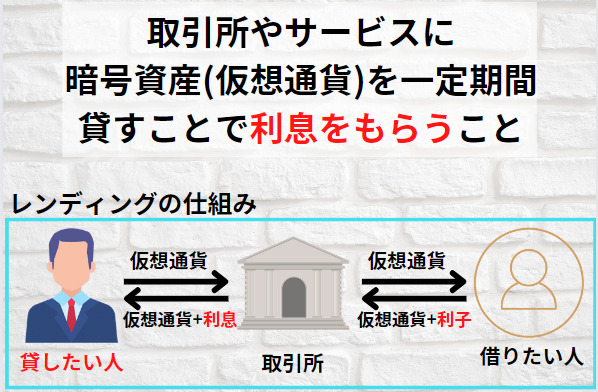

仮想通貨のレンディングとは?

レンディングとは、保有している仮想通貨を貸して、利息を受け取ることをいいます。現金の世界の貸付と同じですね。

国内で最大の利息がもらえるレンディングサービスが「BitLending」です。BitLendingに仮想通貨を預けたあとは、自動で毎月利息が入ってきます。

このBitLendingが働かなくても得られる「不労所得」になります。BitLendingを使うと、年利8%ととても高い利息が得られます。(BTCやETHの場合)

仮想通貨レンディングの利益は雑所得に分類され税金がかかる

仮想通貨レンディングで得た利益は、雑所得に分類され、税金がかかります。

雑所得

給与所得や事業所得、不動産所得などの他の種類の所得に該当しない、様々な種類の所得。仮想通貨レンディングで得た利益も、この雑所得に該当。

仮想通貨で生計を立てていれば、税制が有利な事業所得になることもあります。ですが、副業や300万円以内の利益の場合は、基本的に雑所得になります。

利益は利息を受け取ったときの評価額で計算しよう

レンディングで得る利益は、貸して得られる利息を受け取った時点の仮想通貨評価額で計算しましょう。仮想通貨評価額とは、受け取った利息(仮想通貨)を法定通貨(日本円)に換算したときの金額です。

わかりにくいと思うので、例を出します。

例)1BTC(ビットコイン)を預けて年利10%の利息を6月と12月に2回に分けて受け取った場合

1年間で受け取った利息は、0.1BTC

6月に0.05BTCの利息を受け取る(1BTC=500万円)

→0.05BTC×500万円=25万円

12月に0.05BTCの利息を受け取る(1BTC=1000万円)

→0.05BTC×1000万円=50万円

受け取った利息を合わせた 25+50=75万円に対して税金がかかる

例では年2回でしたが、12か月間に分けて12回受け取る場合もその月に受け取った利息に対して、仮想通貨の価格をかけることで計算できます。

税金がかからない条件:年間利益が20万円未満なら確定申告不要

会社員の場合、給与以外の所得(副業での所得や仮想通貨投資の利益)の合計が20万円未満であれば、確定申告は不要です。20万円を超える場合は、必ず確定申告をしてください。

個人事業主や医療所得控除などなんらかの理由で確定申告を行う場合は、利益が20万円未満であっても雑所得に加える必要があります。

少額の利益のためだけに確定申告書類を作るのは大変だろうから見逃してあげる!

でも、どうせ他の理由で確定申告するなら少額の利益でもついでに税金を払ってね~

支払う税金の種類と計算方法をマスターしよう

支払う税金には、所得税と住民税の2種類があり、それぞれ計算方法が違いますので、紹介します。正しい計算方法をマスターしましょう。

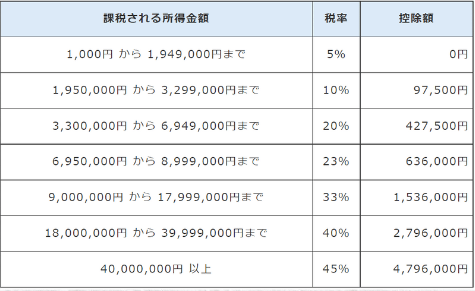

所得税は利益に応じて、5~45%と税率が変わる

所得税は、得た利益に応じて、5〜45%と税率が変わります。所得税の税率には、稼ぐほど高くなる「累進課税」が採用されています。

所得に応じた税率は以下の通りです。副業の場合、本業の給与所得と仮想通貨や副業で得た利益を合わせた額が所得金額です。

控除額は、所得額から引く金額です。例を挙げて説明します。

例)本業の給与所得500万円、仮想通貨レンディングの利益(所得)75万円の場合

所得は575万円なので税率は、20%となる。

所得税は、

(575万円 – 427,500(控除額))× 0.20(税率)

=1,064,500 円(約106.5万円)

※ほかの控除がある場合は、税額が異なります

住民税は利益額に関係なく、税率は一律10%

住民税は、利益の大きさに関係なく、一律10%です。どんなに多くても10%ですので、所得税に比べて計算しやすいですね。

先ほどの例で、住民税と最終的に支払う税金を計算してみます。

例)本業の給与所得500万円、仮想通貨レンディングの利益(所得)75万円の場合

所得は575万円

所得税:1,064,500 円(約106.5万円)

住民税:575万円×0.1(10%) =57.5万円

納める税金=約106.5万円+57.5万円=約164万円

所得税と住民税の税率を合わせると、かかる税金は15〜55%です。実際にはさまざまな控除もありますが、基本的な計算方法は、上記の通りです。

税金を支払わないとペナルティがあります

税金を支払わないと大きなペナルティがあります。加算税や延滞税です。主に以下3種類の加算税のいずれかを請求されます。

- 過少申告加算税

申告額が本来支払うべき税金より少なかったときに加算される

- 無申告加算税

申告期限までに申告しなかったときに加算される

- 重加算税

納税額を意図的に偽装や隠ぺいし、無申告や過少申告を行ったときに加算される

加算税に延滞税を合わせると、とても高額になることも珍しくありません。支払うべき税金がある場合は、絶対に申告しましょう。

税制が改正されるかも?期待して待とう

実は、仮想通貨の税金は、株式投資に比べて高いです。株式の税金は、一律で20%。本業の給与とは別で考える分離課税ですので、株式の利益のみに対して20%の税金がかかります。

仮想通貨の税金とは大違いですよね。仮想通貨の場合は最大55%。株式と同じように20%にしてほしいとの声がとても多くあがっています。その影響で、2022年末に法人の税制を改正する案や事業所得の基準を緩くするなど日本政府も少しずつ仮想通貨の税制度に対して、前向きな発言が出てきました。

株式のように、分離課税で一律20%になることを待ちながら、コツコツと稼いでいきましょう。具体的な稼ぎ方は次の章で!

【おすすめ】国内最高年利8%のレンディングサービスと始め方を紹介

国内最高利率のレンディングサービスとその始め方を紹介します。始め方は4ステップでとても簡単です。各ステップでわからないこともしくはメリットなどを詳しく知りたい方は、【レンディングとは】仮想通貨で不労所得を得られるBitLendingの始め方を解説の記事で詳しく解説しています。

1.仮想通貨取引所を開設

仮想通貨取引所の口座開設は↓から

2.BitLendingに登録する

BitLendingの登録は↓から

3.日本円を入金し、仮想通貨を購入

コインチェックでの仮想通貨購入方法か【コインチェック(Coincheck)】仮想通貨購入方法を画像付きで解説!から

4.仮想通貨をBitLendingに送金

仮想通貨の送金方法は、【レンディングとは】仮想通貨で不労所得を得られるBitLendingの始め方を解説から

仮想通貨の税金Q&A

仮想通貨の税金についてよくある質問に回答します。

Q1.少額なら払わなくてもバレないんじゃない?

税務署は、銀行口座の入出金履歴、送金履歴を全て把握できるので絶対にばれます。詳しくは、以下の記事をご覧ください。

Q2.いつになったら累進課税はなくなる?

絶対になるとは言えませんが、FXが分離課税になるまで約13年かかったので、仮想通貨もその付近の年数で分離課税になるかもしれません。

日本で本格的に仮想通貨取引が始まったのが、2017年ですので、2030年までには、分離課税になる可能性があります。

Q3.去年の損失と今年の利益を相殺できる?

仮想通貨では、年をまたいでの利益と損失の相殺は認められていません。

例えば、去年300万円の損失が出ていて、今年300万円の利益が出ても、相殺できないため、300万円に対しての税金を支払う必要があります。

Q4.税金がかかるのはビットコインだけ?

いいえ、ビットコイン以外の仮想通貨(アルトコイン)にも税金がかかります。

Q5.どうやって確定申告するの?

国税庁のホームページで詳しく解説されていましたので、紹介します。

コメント